Janvier : Les événements confirment notre scénario économique en trois phases

9 février 2021

Après avoir clôturé 2020 sur une note très dynamique, les marchés boursiers mondiaux ont démarré la nouvelle année avec optimisme avant de perdre leur élan au cours de la dernière semaine de janvier, affichant un rendement quasi nul en devises locales.

Environnement macroéconomique

Les investisseurs s’attendaient à ce que l’élection de deux autres sénateurs démocrates ouvre la voie au vaste programme de stimulus du président Biden. Les nouvelles concernant les vaccins ont cependant eu un effet modérateur, les grands titres faisant état de plusieurs obstacles au bon déroulement de la campagne de vaccination mondiale, soit des retards de fabrication et l’apparition de variants contagieux du virus. Ces faux départs et contretemps pourraient causer des inégalités et des déceptions quant au rythme de l’activité économique pendant la première moitié de l’année.

Valorisation

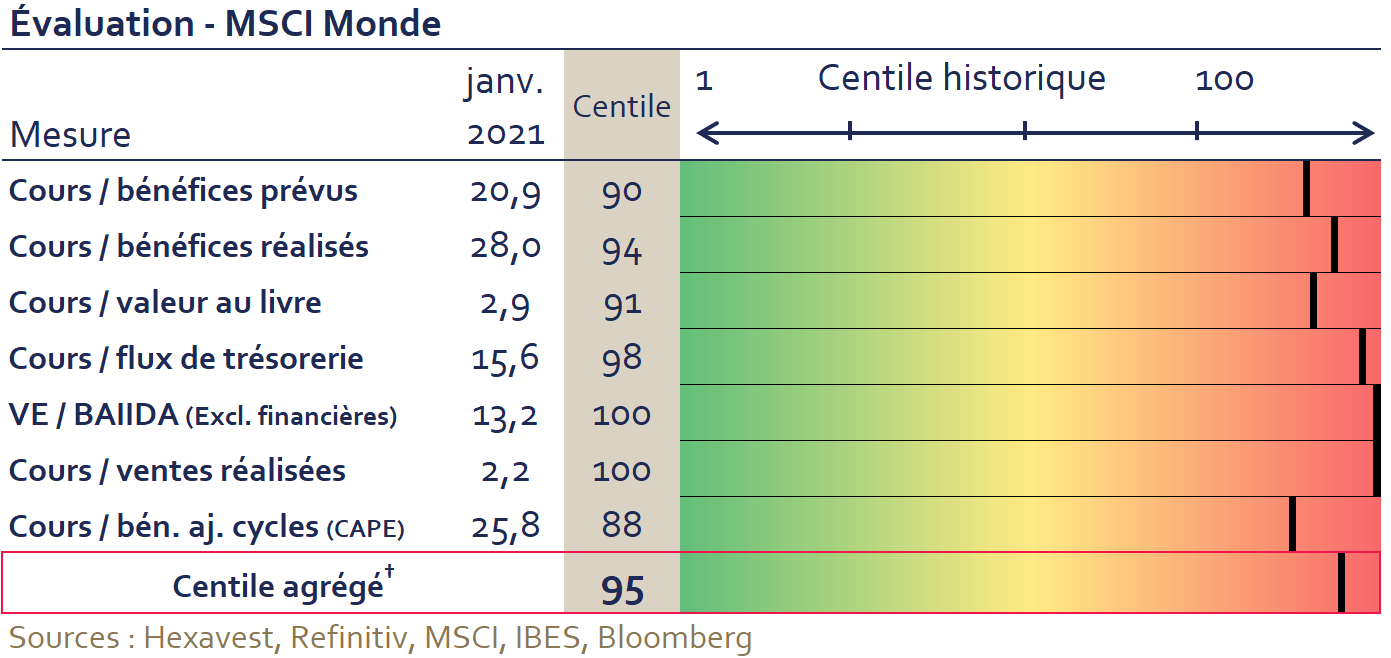

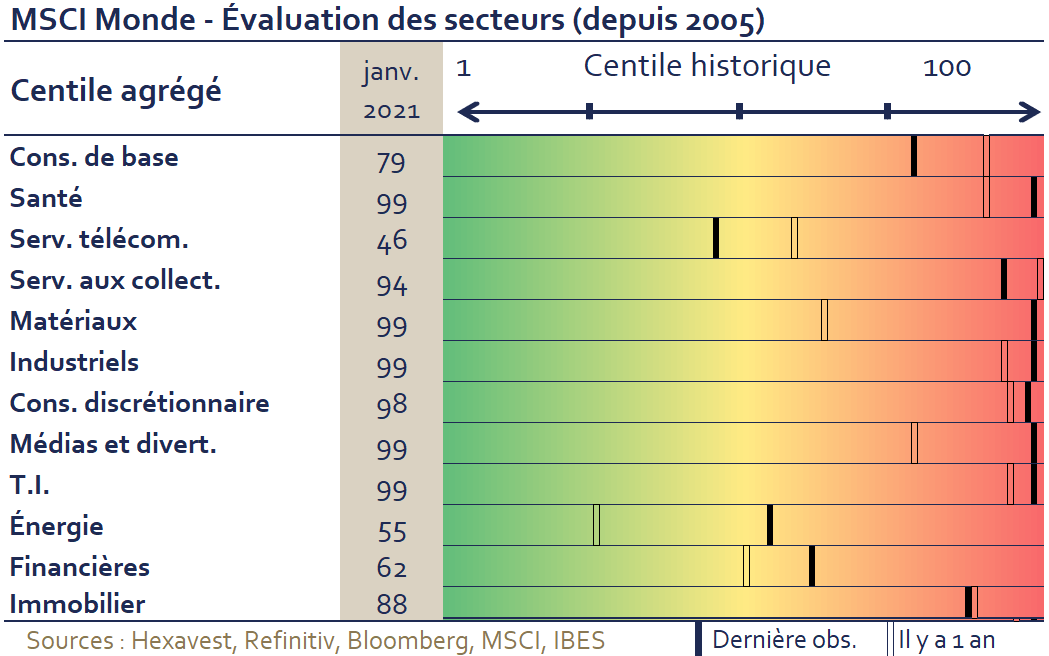

Le climat spéculatif qui alimente actuellement la frénésie boursière se reflète clairement dans les paramètres d’évaluation. Les actions mondiales (représentées par l’indice MSCI Monde) se situent au 95e centile de leur distribution historique. Du point de vue sectoriel, la consommation de base présente plus d’attrait : ce secteur s’est déplacé du 96e centile au 79e centile, car le raffermissement des paramètres fondamentaux n’est pas reflété dans les cours. En ce qui concerne les matériaux, les prévisions de croissance pour les mines et métaux sont nettement supérieures aux niveaux enregistrés avant la pandémie en raison de la hausse des prix des produits de base. Le centile de ce secteur, qui se classait dans l’un des plus chers, a par conséquent connu une légère diminution.

†Centile de la moyenne centile pour les sept indicateurs d’évaluation

Sentiment

En janvier, deux facteurs ont dicté l’humeur des investisseurs. Dans un premier temps, les investisseurs institutionnels ont fortement influé sur le niveau de confiance, mais l’incidence des investisseurs individuels est devenue plus évidente vers la fin du mois. Ces derniers ont collectivement pris d’assaut certains segments du marché grâce aux plateformes de médias sociaux, propulsant les cours des titres de certains actifs. Ce mouvement a été facilité par l’accès au marché offert par des courtiers en ligne peu chers – ou parfois gratuits – qui ont l’heur de plaire aux petits investisseurs. Le recours aux options a exacerbé ce phénomène, qui a donné lieu à de fortes fluctuations des cours et à une volatilité quotidienne accrue des titres qui étaient dans la mire de ces investisseurs. Cette dynamique s’est reflétée dans l’indice de volatilité (VIX) du CBOE, qui sert généralement de mesure du degré d’incertitude régnant sur le marché.

Conclusion

L’évolution de la situation confirme notre scénario économique en trois phases échelonné sur 12 à 18 mois et nous conforte dans notre position voulant que les marchés soient très volatils au cours des prochains mois. À court terme, l’activité économique continuera de faire face à des difficultés, compte tenu du démarrage timide de la campagne de vaccination mondiale. Il faudra attendre quelques mois ou trimestres avant qu’une proportion élevée de la population mondiale entrevoie le retour à la vie d’avant la crise sanitaire, après quoi la demande de services que les consommateurs ont dû différer devrait mener à une reprise cyclique. Après la phase initiale de la relance, nous croyons que le problème tenace du surendettement structurel entraînera toutefois une croissance molle de l’économie.

Une fois passée l’euphorie des investisseurs, nous nous attendons à ce que les perspectives de rentabilité des sociétés soient inférieures aux niveaux sur lesquels les marchés tablent actuellement et à ce que la déception qui s’ensuivra crée des remous sur les marchés. Nous conservons donc une attitude prudente et un positionnement défensif.

Notes

Source de toutes les données : MSCI et Hexavest au 31 janvier 2021, à moins d’indication contraire.

Ce document est présenté à des fins d’information et d’illustration seulement. Les opinions exprimées dans ce document représentent les perspectives actuelles et de bonne foi d’Hexavest, au moment de la publication, et sont fournies pour des motifs limités, ne constituent pas des conseils d’investissement et ne devraient pas être utilisées à ces fins. Les informations présentées ont été développées à l’interne ou obtenues de sources réputées fiables; cependant, Hexavest ne garantit pas leurs exactitude, adéquation ou exhaustivité. Les prévisions, opinions et autres informations présentées sont sujettes à changement en continu et sans avertissement et peuvent ne plus être véridiques après la date indiquée. Hexavest décline toute responsabilité quant à la mise à jour de ces vues, analyses ou autres informations. Différents points de vue peuvent être exprimés sur différents styles d’investissement, objectifs, opinions ou philosophies.

L’indice MSCI ACWI est un indice général de marché utilisé à des fins d’illustration uniquement. L’indice MSCI ACWI est un indice pondéré en fonction de la capitalisation boursière, ajusté au flottant, conçu pour mesurer la performance des marchés boursiers des marchés développés et émergents. La performance de l’indice MSCI ACWI est présentée nette des déductions des retenues à la source étrangères. Les indices généraux de marché ne sont pas gérés et ne sont pas soumis à des frais et dépenses généralement associés aux comptes gérés et aux investissements. Il n’est pas possible d’investir directement dans un indice. Les données de MSCI ne peuvent être reproduites ou utilisées à aucune fin. MSCI n’offre aucune garantie, n’a pas participé à la préparation de ce rapport ni approuvé son contenu, et n’a aucune responsabilité à cet effet.

Les rendements passés ne prédisent pas les rendements futurs. Ce document peut contenir des affirmations qui ne constituent pas des faits historiques (c’est-à-dire des énoncés prospectifs). Tout énoncé prospectif réfère uniquement à la date où il a été fait et Hexavest décline la responsabilité de fournir des mises à jour sur ces énoncés prospectifs. Les énoncés prospectifs sont sujets à plusieurs hypothèses, risques et incertitudes qui changent avec le temps. Les résultats futurs peuvent différer significativement de ceux présentés dans les énoncés prospectifs, en fonction des facteurs tels que des changements dans les titres ou les marchés financiers ou les conditions économiques générales. Toutes les recommandations d’Hexavest ne seront pas rentables.

Ce document est produit au bénéfice des personnes auxquelles Hexavest croit de façon raisonnable qu’il est permis de communiquer. Il ne doit pas être reproduit sans le consentement écrit d’Hexavest.