Février : L’amélioration des perspectives a entraîné une hausse des risques

12 mars 2021

En février, l’évolution des marchés boursiers a été dictée par des statistiques économiques meilleures que prévu, une forte baisse du nombre des nouvelles infections à la COVID-19 à l’échelle mondiale, une amélioration rapide du rythme des vaccinations dans certains pays et l’accroissement des attentes selon lesquelles la prochaine série de mesures de relance économique aux États-Unis sera plus importante qu’initialement prévu.

Soutenues par des mesures de relance de 600 $ US par personne et le renouvellement des programmes de soutien aux chômeurs, les ventes au détail dans ce pays ont bondi de 6 % sur 12 mois en janvier. De plus, partout dans le monde, le secteur manufacturier résiste mieux que prévu et compense la faiblesse des services.

En raison d’une base de comparaison difficile, les analystes prévoient que les statistiques économiques seront faibles au cours des premiers mois de 2021, les investisseurs ignorant cette faiblesse et se concentrant plutôt sur les perspectives d’une croissance plus vigoureuse plus tard cette année. Le consensus prévoit un regain de vigueur de l’économie mondiale au cours des prochains mois, car les campagnes de vaccination s’accélèrent, ce qui permettra aux gouvernements d’assouplir les mesures de distanciation sociale. De plus, le plan de relance mis de l’avant par l’administration Biden accorderait plus de 12 000 $ US à une famille de quatre personnes dont le revenu familial est inférieur à 150 000 $ US. Ces sommes pourraient entraîner une hausse de la demande au moment où l’économie redémarre.

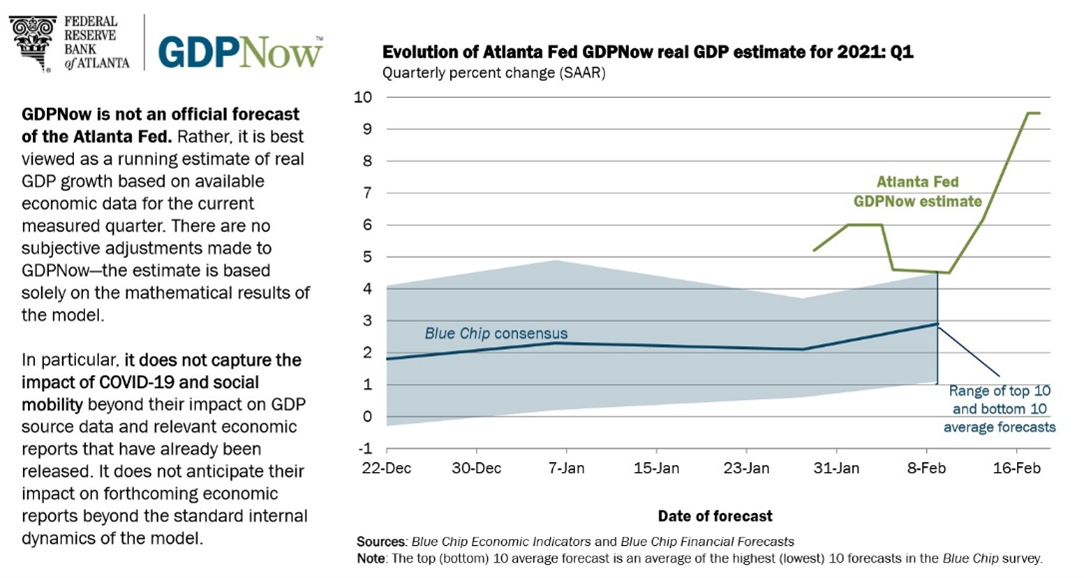

L’amélioration des statistiques ces dernières semaines se traduit aussi par un relèvement des prévisions de croissance. Les estimations relatives au PIB de la Fed d’Atlanta (selon le modèle « GDPNowTM ») pour le premier trimestre sont désormais nettement supérieures aux prévisions consensuelles.

Le raffermissement des attentes de croissance, conjugué à la dépréciation du billet vert, aux dépenses publiques et aux liquidités excédentaires, fait grimper les prix des produits de base. De plus, les principales politiques gouvernementales qui encouragent les investissements « verts » alimentent les attentes selon lesquelles la demande bondira pour tous les produits de base de la chaîne de valeur, des réseaux intelligents aux véhicules électriques et à l’hydrogène. L’indice S&P GSCI des produits de base a progressé de 11 % en février et de 16 % depuis le début de l’année. Le cuivre, à 4,10 $ US la livre, n’a jamais été aussi cher depuis 2011. Par ailleurs, une hausse des taux réels a pesé sur le prix de l’or le mois dernier, et celui-ci se situe à son plus bas niveau depuis juin 2020, à 1 733 $ US l’once.

Tous ces événements ont entraîné une réévaluation marquée des attentes d’inflation. L’indice des attentes d’inflation sur un an de l’Université du Michigan est à son plus haut niveau depuis 2014. Le sous-indice ISM des prix payés dans le secteur manufacturier a inscrit sa plus forte hausse depuis 2011, et certains producteurs d’aliments ont indiqué qu’ils commençaient à ressentir les pressions découlant de la hausse des prix des intrants; pour sa part, Reuters a signalé que les sociétés devront bientôt refiler les coûts aux consommateurs.

Par conséquent, nous avons observé une forte réévaluation des taux obligataires : ainsi, le taux des obligations d’État américaines à 10 ans s’établissait à 1,51 % l’avant-dernier jour de février. Le niveau absolu demeure faible selon les données historiques, mais la hausse par rapport au creux de 0,5 % en août 2020 est considérable et supérieure à ce qui a été observé lors des épisodes précédents de « taper tantrum » (hausse soudaine des taux suite à l'annonce de la réduction graduelle du programme d'assouplissement quantitatif). Par ailleurs, le message ferme et clair de la Réserve fédérale américaine (Fed) a ancré les taux d’intérêt à court terme, entraînant une accentuation marquée de la courbe des taux.

La Fed et la secrétaire au Trésor, Janet Yellen, ont répété à maintes reprises que les risques de faire trop peu sont plus grands que les risques d’inflation ; par conséquent, nous croyons qu’un changement d’orientation de la politique monétaire semble peu probable pour l’instant. Il reste à voir dans quelle mesure la Fed sera disposée ou en mesure de contrer la hausse des attentes inflationnistes, mais un ton légèrement moins conciliant pourrait causer des difficultés pour les marchés boursiers chers.

Étant donné l’amélioration des perspectives ces dernières semaines, en raison des tendances plus favorables en matière de vaccination et de la possibilité que d’importantes mesures de relance budgétaire soient mises en œuvre aux États-Unis, les investisseurs font fi des risques potentiels liés au redémarrage des économies, notamment les nouveaux variants du virus de la COVID-19 contre lesquels les vaccins actuels pourraient être moins efficaces, selon certaines études. Si ces variants deviennent la principale source d’infections, les sociétés pharmaceutiques seront forcées de retourner à leurs laboratoires pour « ajuster » leurs vaccins, ce qui pourrait repousser la reprise plus tard en 2021.

Rendements des marchés

En février, l’indice MSCI Monde a progressé de 2,6 % en monnaies locales, inscrivant des rendements positifs pendant 12 jours consécutifs, une longue séquence rarement enregistrée. Par ailleurs, l’indice MSCI Monde tous pays (+2,4 %) a accusé un léger retard, les marchés émergents ayant été durement frappés dans les derniers jours du mois.

L’amélioration des prévisions de croissance et l’augmentation des taux ont alimenté les opérations misant sur la reflation, et les secteurs sensibles à l’économie ont fortement progressé. Le secteur le plus performant a été celui de l’énergie (+13,0 %), le pétrole brut ayant bondi de 18 %, suivi des services financiers (+8,8 %) et des services de communication (+5,3 %) ; ce dernier secteur a profité de l’annonce, par Google, d’un solide bénéfice dans la première semaine du mois. Pour leur part, les secteurs défensifs ont continué de tirer de l’arrière, les services publics, les soins de santé et les biens de consommation de base ayant respectivement reculé de 5,1 %, de 2,6 % et de 2,5 %.

Le raffermissement de la demande de puces dans la foulée de la crise de la COVID-19 a provoqué une pénurie de puces qui a propulsé le segment des semi-conducteurs en hausse de 11 % depuis le début de l’année, ce qui en fait l’un des segments les plus performants sur une période de 12 mois, avec un gain de 70 %.

La hausse des taux d’intérêt a incité les investisseurs à rajuster leurs cours cibles pour les actifs à longue durée, comme ceux des services publics et des sociétés technologiques à cours élevés. Un taux d’actualisation plus élevé signifie que la valeur des flux de revenus futurs est plus faible; par conséquent, les ratios de valorisation subissent des pressions.

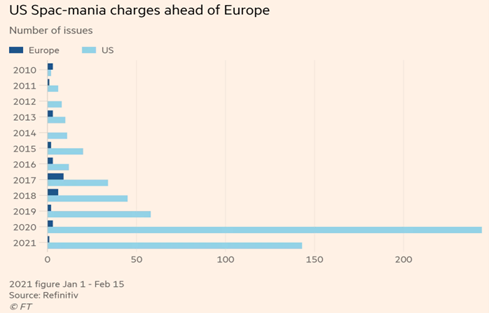

L’enthousiasme des investisseurs individuels s’est peut-être estompé ce mois-ci, mais de nombreux signes d’euphorie ici et là donnent à penser que la confiance des investisseurs reste excessive. Par exemple, les SAVS (sociétés d’acquisition à vocation spécifique) ont suscité un vif intérêt au cours des derniers trimestres, et cette tendance se poursuit en 2021. Comme l’illustre le tableau ci-dessous, en 2020 seulement, plus d’argent a été mobilisé qu’au cours de toutes les années précédentes combinées. Les fonds mobilisés au cours des six premières semaines de 2021 représentent déjà plus de la moitié des fonds mobilisés en 2020. Les liquidités excédentaires et les taux d’intérêt peu élevés incitent les investisseurs à se tourner vers d’autres placements; pour rehausser les rendements, ils sont prêts à prendre de gros risques en remettant leur argent à une société de chèques en blanc.

Conclusion

La perspective d’un retour à une croissance normale après la fin de la pandémie a donné lieu à des « opérations misant sur la reflation », qui ont fait augmenter fortement les taux d’intérêt. La réaction du marché à la fin de février nous rappelle l’euphorie sur le marché et le contexte risqué reposant sur des fondations fragiles, attribuables à la quête de rendements plus élevés et à la hausse des niveaux d’endettement. Notre processus de placement rigoureux nous incite toujours à adopter une approche prudente dans l’actuel contexte d’indifférence à l’égard des données fondamentales. Par conséquent, nous conservons une attitude prudente et un positionnement défensif.

Notes

Source de toutes les données : MSCI et Hexavest au 28 février 2021, à moins d’indication contraire.

Ce document est présenté à des fins d’information et d’illustration seulement. Les opinions exprimées dans ce document représentent les perspectives actuelles et de bonne foi d’Hexavest, au moment de la publication, et sont fournies pour des motifs limités, ne constituent pas des conseils d’investissement et ne devraient pas être utilisées à ces fins. Les informations présentées ont été développées à l’interne ou obtenues de sources réputées fiables; cependant, Hexavest ne garantit pas leurs exactitude, adéquation ou exhaustivité. Les prévisions, opinions et autres informations présentées sont sujettes à changement en continu et sans avertissement et peuvent ne plus être véridiques après la date indiquée. Hexavest décline toute responsabilité quant à la mise à jour de ces vues, analyses ou autres informations. Différents points de vue peuvent être exprimés sur différents styles d’investissement, objectifs, opinions ou philosophies.

Dans ce document, toute référence au ‘portefeuille actions tous pays Hexavest’, au ‘portefeuille’ ou à sa performance, réfère à un portefeuille réellement géré par Hexavest qui est utilisé afin de représenter objectivement la stratégie actions tous pays de la firme. La performance de ce portefeuille représentatif a été incluse dans le Composé Actions mondiales tous pays d’Hexavest depuis sa création en 2014. Le Composé comprend des portefeuilles qui investissent principalement dans des actions d’entreprises basées dans les marchés développés et émergents, soit en Amérique, en Europe et Moyen-Orient ou en Asie-Pacifique. Hexavest utilise une approche d’investissement qui est principalement « descendante » pour construire des portefeuilles diversifiés qui contiennent généralement plus de 275 titres. La répartition de l’actif entre les régions, les pays, les monnaies et les secteurs peut dévier considérablement de celle de l’indice de référence. Certains portefeuilles peuvent investir une petite partie de leurs actifs dans des pays et des devises qui ne sont pas inclus dans l’indice de référence. Les positions réelles d’un client, son rendement et son expérience de placement seront différents.

Le rendement du portefeuille est présenté sur une base brute des frais de gestion et des frais administratifs, mais nette des frais de transactions et des impôts retenus à la source sur les dividendes, les intérêts et les gains en capitaux, si applicable. Ces frais et dépenses réduiront le rendement présenté. Les taux de frais varient selon le client et dépendent de la taille du portefeuille et de la capacité du client à négocier les frais.

L’indice MSCI ACWI est un indice général de marché utilisé à des fins d’illustration uniquement. L’indice MSCI ACWI est un indice pondéré en fonction de la capitalisation boursière, ajusté au flottant, conçu pour mesurer la performance des marchés boursiers des marchés développés et émergents. La performance de l’indice MSCI ACWI est présentée nette des déductions des retenues à la source étrangères. Les indices généraux de marché ne sont pas gérés et ne sont pas soumis à des frais et dépenses généralement associés aux comptes gérés et aux investissements. Il n’est pas possible d’investir directement dans un indice. Les données de MSCI ne peuvent être reproduites ou utilisées à aucune fin. MSCI n’offre aucune garantie, n’a pas participé à la préparation de ce rapport ni approuvé son contenu, et n’a aucune responsabilité à cet effet.

Les rendements passés ne prédisent pas les rendements futurs. Ce document peut contenir des affirmations qui ne constituent pas des faits historiques (c’est-à-dire des énoncés prospectifs). Tout énoncé prospectif réfère uniquement à la date où il a été fait et Hexavest décline la responsabilité de fournir des mises à jour sur ces énoncés prospectifs. Les énoncés prospectifs sont sujets à plusieurs hypothèses, risques et incertitudes qui changent avec le temps. Les résultats futurs peuvent différer significativement de ceux présentés dans les énoncés prospectifs, en fonction des facteurs tels que des changements dans les titres ou les marchés financiers ou les conditions économiques générales. Toutes les recommandations d’Hexavest ne seront pas rentables. Un investissement comporte des risques et rien ne garantit qu’Hexavest puisse réaliser des profits ou éviter des pertes. Il ne faut pas présumer qu’un investisseur connaîtra une expérience semblable aux rendements de portefeuille présentés.

Ce document est produit au bénéfice des personnes auxquelles Hexavest croit de façon raisonnable qu’il est permis de communiquer. Il ne doit pas être reproduit, distribué ou transmis à d’autres personnes sans le consentement écrit d’Hexavest.