L’enthousiasme des investisseurs demeure le moteur des marchés

10 novembre 2021

Les craintes des investisseurs sur le ralentissement de la croissance économique mondiale et la montée des pressions inflationnistes se sont estompées le mois dernier, et les marchés boursiers mondiaux ont rebondi depuis le creux enregistré au début du mois d’octobre pour atteindre de nouveaux sommets.

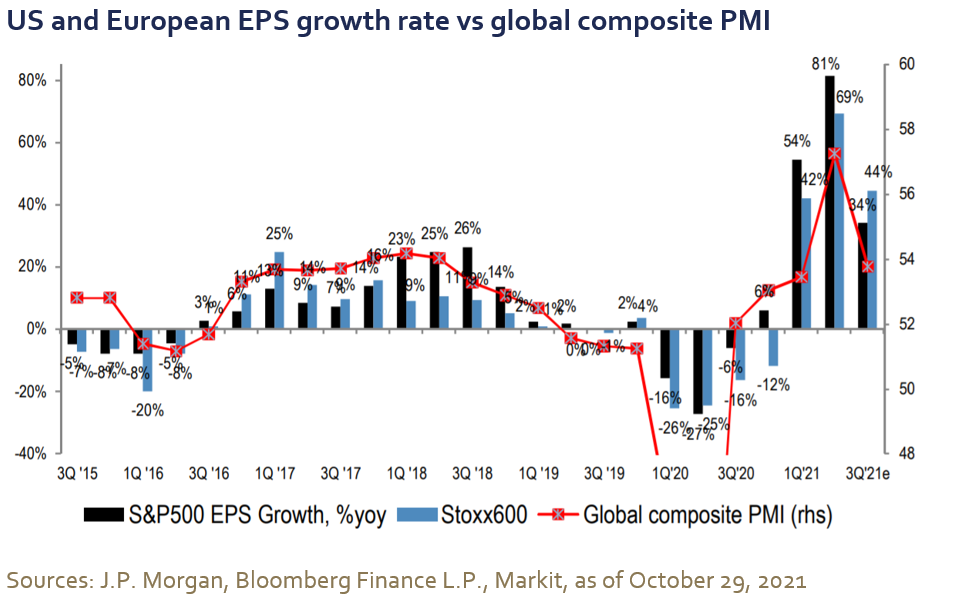

Les investisseurs ont décidé de ne pas s’arrêter sur ces enjeux et les problèmes d’approvisionnement, pour se concentrer sur les derniers résultats trimestriels qui ont été d’excellente facture. Près de la moitié des sociétés du S&P 500 ont publié leurs résultats, qui font ressortir une hausse de 34 % des bénéfices en rythme annualisé, tandis que les ventes ont progressé de 13 %1. La croissance des bénéfices a été encore plus forte en Europe, avec une croissance annuelle de 44 % pour l’indice Stoxx600. Ces résultats sont certes impressionnants, mais la dynamique a probablement atteint son paroxysme au trimestre dernier et les attentes étaient déjà fortes, puisque le niveau de surprise avait atteint son plus bas depuis un an.

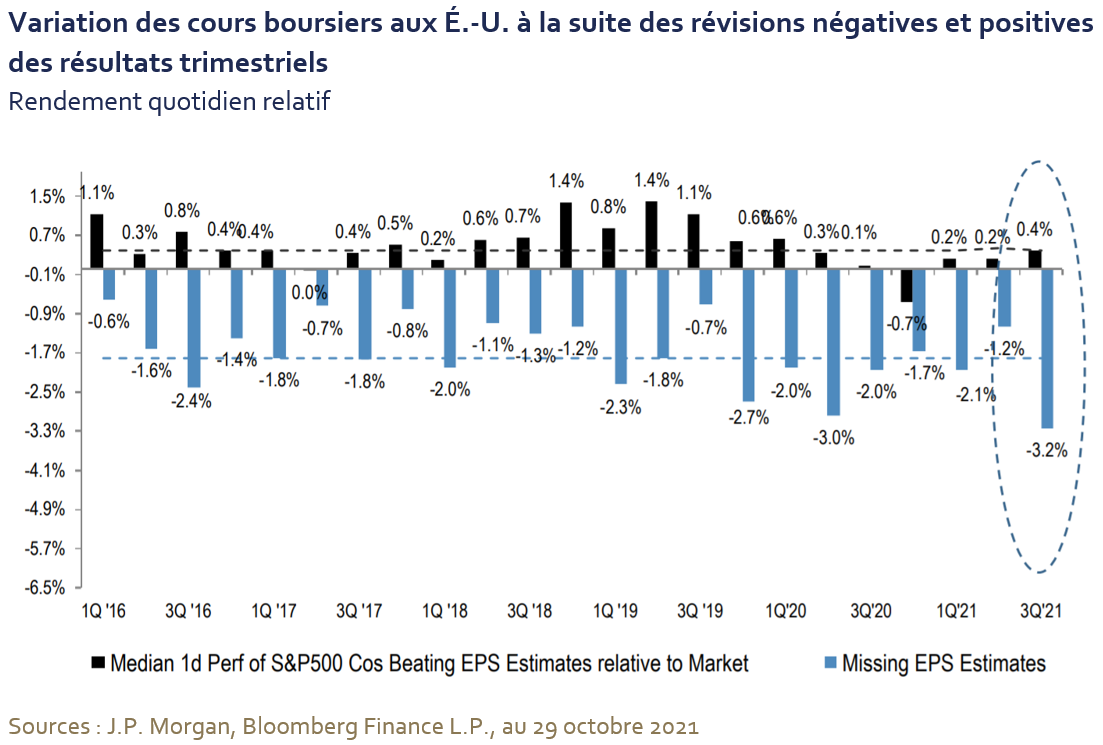

Compte tenu des attentes élevées, les investisseurs ont sévèrement sanctionné les entreprises qui ont publié des résultats moins bons que prévu ou des perspectives décevantes. Aux États-Unis et en Europe, les actions concernées ont enregistré leur plus forte baisse en 5 ans au cours du trimestre.

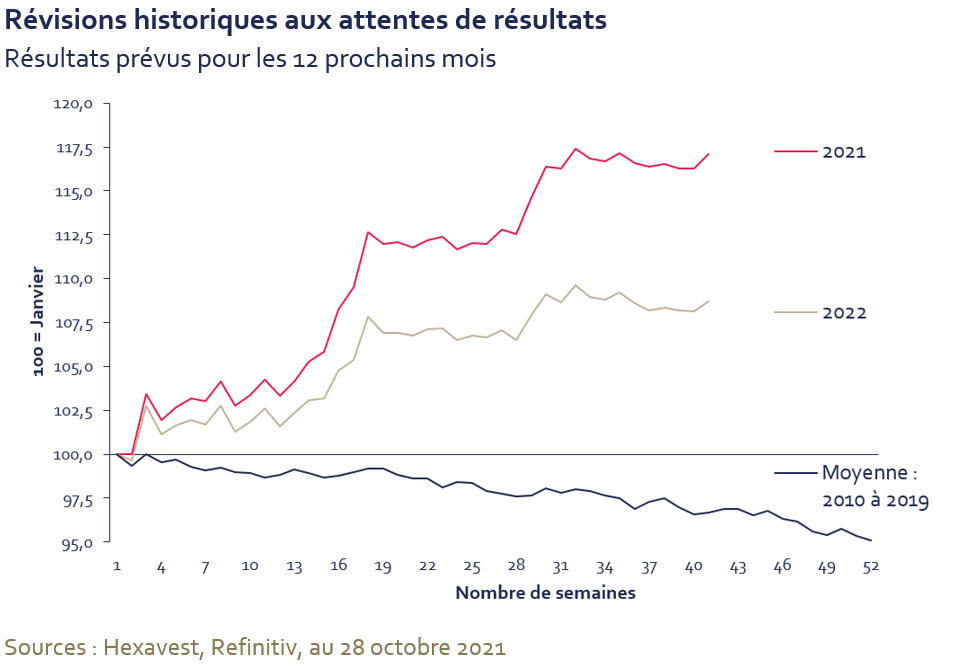

En outre, plus le ralentissement économique et les perturbations de la chaîne d’approvisionnement persistent, plus les bénéfices prévus risquent de baisser. En général, ces prévisions sont régulièrement revues à la baisse tout au long de l’année. Toutefois, la forte reprise économique au premier semestre 2021 a entraîné des révisions haussières importantes. Étonnamment, les attentes n’ont pas bougé depuis, malgré le récent ralentissement de l’activité et les révisions à la baisse des prévisions de croissance économique. D’après Bloomberg (au 29 octobre 2021), la prévision médiane des économistes concernant le PIB réel américain pour 2021 est passée de 6,5 % cet été à moins de 5,5 % à l’heure actuelle. Au cours de la dernière période, le consensus pour l’année 2022 a également été revu à la baisse, passant de 4,3 % à 4 %. Pourtant, les analystes continuent de tabler sur une forte croissance en 2022 et jugent que les obstacles actuels liés aux pressions inflationnistes et aux goulots d’étranglement dans la chaîne d’approvisionnement sont transitoires. Il s’agit d’un risque évident pour les marchés à l’approche de la fin d’année.

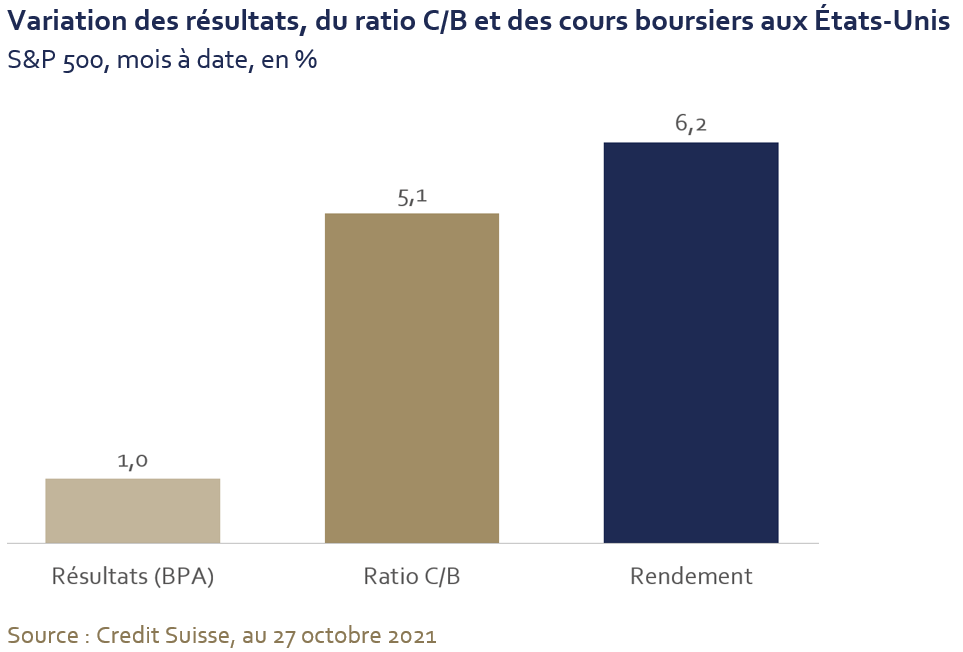

En attendant, les investisseurs ne semblent pas trop inquiets des multiples de valorisation élevés. En octobre, c’est l’expansion des multiples qui a été en grande partie à l’origine des rendements du marché boursier, poussant encore davantage des ratios de valorisation déjà tendus.

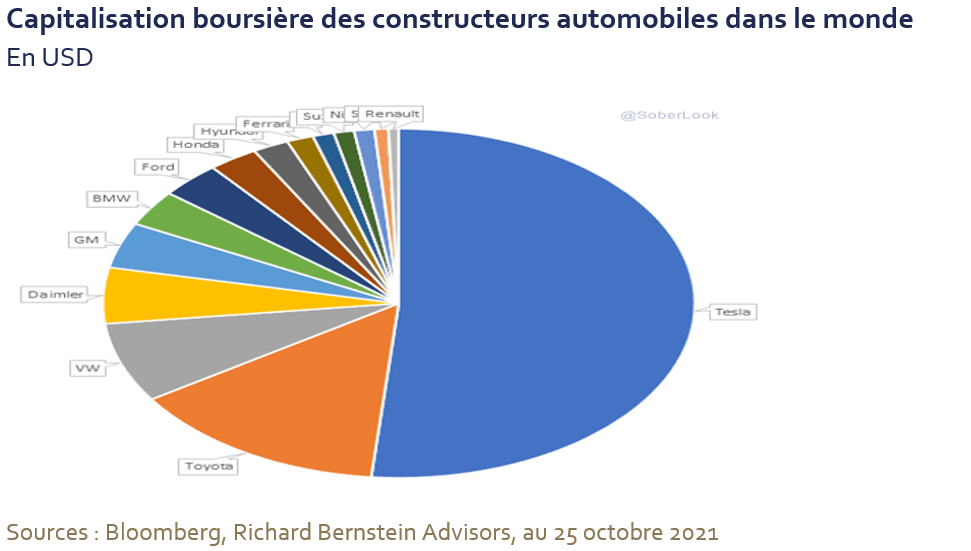

Les exemples d’exubérance ne manquent pas, mais l’un d’entre eux se démarque particulièrement : Tesla. À la fin d’octobre, la société possédait une capitalisation boursière supérieure à celle de tous les autres constructeurs automobiles dans le monde, alors que son chiffre d’affaires ne représentait que 36 % de celui de GM au cours des quatre trimestres précédents.

Rendement des marchés

Les actions mondiales (indice MSCI ACWI) ont progressé de 4,9 % en octobre en devises locales, les acheteurs revenant sur le marché après le plus important repli boursier enregistré depuis novembre 2020. Le marché nord-américain a donné le ton, puisque les actions américaines et canadiennes ont respectivement gagné 7,0 % et 5,0 %. L’Asie-Pacifique s’est retrouvée à la traîne avec une baisse de 0,6 %, pénalisée par l’indice MSCI Japan, qui a cédé 1,2 %. Le marché européen a progressé alors que les bourses britanniques et allemandes ont traîné de l’arrière avec un rendement de 2,3 %. L’incertitude persistante liée aux perturbations du commerce mondial et de la chaîne d’approvisionnement continue notamment de peser sur l’économie allemande, qui dépend fortement du secteur automobile.

Les secteurs cycliques bon marché se sont illustrés; le secteur de l’énergie a en effet bondi de 5,8 %, tandis que la forte accélération de Tesla (43,6 %) a propulsé le secteur des produits de consommation discrétionnaire à la hausse (8,1 %). Faisant fi de la hausse des rendements des obligations du Trésor américain (le taux à 10 ans est passé de 1,49 % à 1,59 %), les valeurs technologiques ont enregistré une hausse de 6,7 %. Le secteur des services de communication a enregistré le plus mauvais rendement, avec un gain modeste de 1,6 %, tandis que les secteurs défensifs des produits de consommation de base et des soins de la santé ont affiché une légère progression, grimpant respectivement de 2,6 % et de 3,5 %.

Conclusion

Compte tenu de notre évaluation des trois vecteurs (environnement macroéconomique, évaluation et sentiment des investisseurs), nous continuons de penser que les marchés financiers se sont trop éloignés des principes fondamentaux et que les valorisations excessives et les indicateurs de confiance laissent peu de place à une éventuelle désillusion.

N’hésitez pas à communiquer avec nous si vous avez des questions ou des commentaires : service@hexavest.com

Source

- P. Morgan, Global Equity Strategy, Q3 Earnings Season Tracker, 29 octobre 2021

Notes

Sources de toutes les données : MSCI et Hexavest au 31 octobre 2021, à moins d’indication contraire.

Ce document est présenté à des fins d’information et d’illustration seulement. Les opinions exprimées dans ce document représentent les perspectives actuelles et de bonne foi d’Hexavest, au moment de la publication, et sont fournies pour des motifs limités, ne constituent pas des conseils d’investissement et ne devraient pas être utilisées à ces fins. Les informations présentées ont été développées à l’interne ou obtenues de sources réputées fiables; cependant, Hexavest ne garantit pas leurs exactitude, adéquation ou exhaustivité. Les prévisions, opinions et autres informations présentées sont sujettes à changement en continu et sans avertissement et peuvent ne plus être véridiques après la date indiquée. Hexavest décline toute responsabilité quant à la mise à jour de ces vues, analyses ou autres informations. Différents points de vue peuvent être exprimés sur différents styles d’investissement, objectifs, opinions ou philosophies.

Dans ce document, toute référence au ‘portefeuille actions tous pays Hexavest’, au ‘portefeuille’ ou à sa performance, réfère à un portefeuille réellement géré par Hexavest qui est utilisé afin de représenter objectivement la stratégie actions tous pays de la firme. La performance de ce portefeuille représentatif a été incluse dans le Composé Actions mondiales tous pays d’Hexavest depuis sa création en 2014. Le Composé comprend des portefeuilles qui investissent principalement dans des actions d’entreprises basées dans les marchés développés et émergents, soit en Amérique, en Europe et Moyen-Orient ou en Asie-Pacifique. Hexavest utilise une approche d’investissement qui est principalement « descendante » pour construire des portefeuilles diversifiés qui contiennent généralement plus de 275 titres. La répartition de l’actif entre les régions, les pays, les monnaies et les secteurs peut dévier considérablement de celle de l’indice de référence. Certains portefeuilles peuvent investir une petite partie de leurs actifs dans des pays et des devises qui ne sont pas inclus dans l’indice de référence. Les positions réelles d’un client, son rendement et son expérience de placement seront différents.

Le rendement du portefeuille est présenté sur une base brute des frais de gestion et des frais administratifs, mais nette des frais de transactions et des impôts retenus à la source sur les dividendes, les intérêts et les gains en capitaux, si applicable. Ces frais et dépenses réduiront le rendement présenté. Les taux de frais varient selon le client et dépendent de la taille du portefeuille et de la capacité du client à négocier les frais.

L’indice MSCI ACWI est un indice général de marché utilisé à des fins d’illustration uniquement. L’indice MSCI ACWI est un indice pondéré en fonction de la capitalisation boursière, ajusté au flottant, conçu pour mesurer la performance des marchés boursiers des marchés développés et émergents. La performance de l’indice MSCI ACWI est présentée nette des déductions des retenues à la source étrangères. Les indices généraux de marché ne sont pas gérés et ne sont pas soumis à des frais et dépenses généralement associés aux comptes gérés et aux investissements. Il n’est pas possible d’investir directement dans un indice. Les données de MSCI ne peuvent être reproduites ou utilisées à aucune fin. MSCI n’offre aucune garantie, n’a pas participé à la préparation de ce rapport ni approuvé son contenu, et n’a aucune responsabilité à cet effet.

Les rendements passés ne prédisent pas les rendements futurs. Ce document peut contenir des affirmations qui ne constituent pas des faits historiques (c’est-à-dire des énoncés prospectifs). Tout énoncé prospectif réfère uniquement à la date où il a été fait et Hexavest décline la responsabilité de fournir des mises à jour sur ces énoncés prospectifs. Les énoncés prospectifs sont sujets à plusieurs hypothèses, risques et incertitudes qui changent avec le temps. Les résultats futurs peuvent différer significativement de ceux présentés dans les énoncés prospectifs, en fonction des facteurs tels que des changements dans les titres ou les marchés financiers ou les conditions économiques générales. Toutes les recommandations d’Hexavest ne seront pas rentables. Un investissement comporte des risques et rien ne garantit qu’Hexavest puisse réaliser des profits ou éviter des pertes. Il ne faut pas présumer qu’un investisseur connaîtra une expérience semblable aux rendements de portefeuille présentés.

Ce document est produit au bénéfice des personnes auxquelles Hexavest croit de façon raisonnable qu’il est permis de communiquer. Il ne doit pas être reproduit, distribué ou transmis à d’autres personnes sans le consentement écrit d’Hexavest.