Le gouvernement chinois sera-t-il l’obstacle qui ralentira les marchés?

5 août 2021

Le National Bureau of Economic Research (NBER) a tourné la page sur la dernière récession : elle a conclu qu’elle avait duré deux mois, de février à avril 2020. Bien qu’il s’agît de l’une des corrections économiques les plus profondes de l’histoire des États-Unis, c’était aussi la plus courte1.

Depuis lors, l’économie mondiale s’est lentement redressée et les dernières données du PIB réel pour le deuxième trimestre démontrent que l’économie américaine est revenue à ses niveaux pré-COVID2 grâce à des politiques budgétaire et monétaire conciliantes. Cependant, l’inflation a considérablement augmenté récemment, en particulier aux États-Unis où, sur une base annuelle, l’inflation de base a atteint 4,5 % en juin3. Il s’agit de la plus forte hausse depuis le début des années 90. Malgré la hausse rapide des prix, la Réserve fédérale américaine reste inébranlable sur le fait que des conditions monétaires accommodantes soient toujours d’actualité ; elle reconnaît toutefois le progrès continu de l’économie. La Banque centrale européenne s’est faite l’écho d’un message similaire en suggérant que les conditions monétaires resteraient très conciliantes au-delà de la fin de la crise de la COVID-19.

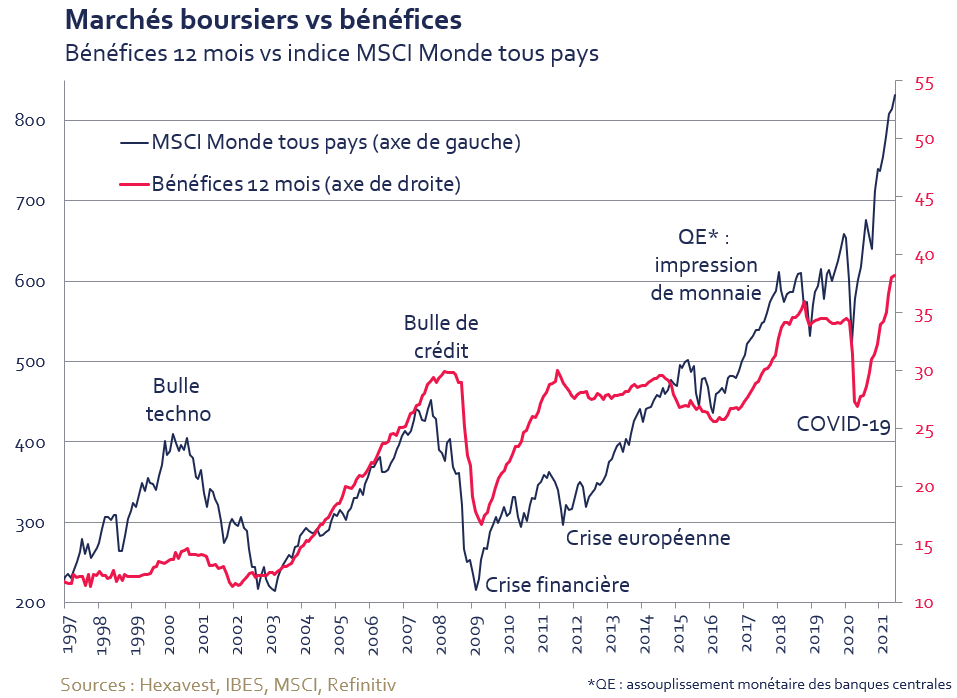

Bien que le niveau d’activité demeure encourageant, un nombre croissant d’indicateurs suggère que le pic de croissance est déjà derrière nous. Il s’agit d’un risque majeur pour les marchés boursiers, car les cours des actions reflètent les attentes élevées des investisseurs et semblent dissociés des fondamentaux. L’écart entre les cours des actions mondiales et les bénéfices des entreprises s’est creusé au cours des 12 derniers mois. Les bourses mondiales ont été aidées par un contexte de liquidité abondante grâce, en partie, à la politique monétaire extrêmement accommodante des banques centrales. La probabilité d’une baisse des marchés boursiers augmentera à mesure que la croissance ralentira au cours des prochains trimestres et que les investisseurs reconsidèreront la pertinence des multiples de valorisation élevés.

La Chine est un sujet de préoccupation car le gouvernement a mis en œuvre des mesures qui ont effrayé les investisseurs. Pékin semble resserrer de manière proactive son emprise sur certaines industries pour limiter les inégalités sociales. Les autorités se sont aussi penchées sur la question de la sécurité des données et les situations potentielles de monopole de certaines des plus grandes entreprises du pays. Ce dernier point a également été un problème dans les pays occidentaux ces dernières années, plusieurs régulateurs envisageant des options pour inverser ou rompre l’équilibre actuel lorsque les entreprises dominent leur marché.

Après la suspension de dernière minute de l’introduction en bourse d’Ant Group par les autorités financières chinoises en novembre 2020, nous avons noté quelques mesures répressives visant plusieurs secteurs au cours des derniers mois. Par exemple, les plateformes de technologie et d’internet font l’objet d’une surveillance accrue de leurs pratiques anticoncurrentielles et doivent suivre des mesures de sécurité renforcées quant à l’utilisation des données personnelles de leurs clients.

La société Didi a fait les manchettes quelques jours après son introduction en bourse controversée aux États-Unis. La compagnie, qui offre une application de transport pour particuliers, a été punie par les autorités chinoises pour avoir ignoré les avertissements du gouvernement liés à la sécurité des données de ses clients. À la fin juillet, c’était au tour du secteur de l’éducation de ressentir la pression. Avec pour objectif de réduire les frais reliés à l’éducation pour les familles, Pékin a mis en place de nouvelles règles interdisant aux sociétés privées de tutorat de tirer profit de l’enseignement des matières scolaires de base. Inutile de dire que les titres de ces actions se sont effondrés à la suite de ce changement. Bien que ces mesures visent des entreprises spécifiques, elles font craindre que d’autres secteurs de l’économie chinoise ne soient affectés par des changements fondamentaux dommageables, contribuant ainsi au récent repli de la bourse chinoise.

Rendements des marchés

Une augmentation rapide du nombre d’infections de COVID-19 au Royaume-Uni, avant de se propager à d’autres pays, a créé un certain malaise chez les investisseurs. Le sentiment d’aversion au risque a été de courte durée et les marchés boursiers ont continué de grimper. L’indice MSCI Monde tous pays (ACWI) a enregistré une sixième hausse mensuelle consécutive (0,7 %) en monnaies locales, ce qui porte le rendement depuis le début de l’année à 14,2 %. L’Amérique du Nord a été la région la plus performante, les actions américaines ayant progressé de 2,4 %. L’Europe (1,5 %) suivait, alors que la région du Pacifique perdait 1,6 % Les développements politiques et macroéconomiques en Chine ont pesé sur l’appétit des investisseurs pour les marchés émergents. Les actions chinoises ont enregistré une chute de 13,8 %, ce qui a fait fléchir l’indice MSCI Marchés émergents de 6,1 % au cours du mois de juillet.

Les taux d’intérêt à long terme ont continué de baisser, les banquiers centraux aux États-Unis et dans la zone euro ayant maintenu une position accommodante malgré l’amélioration de l’environnement macroéconomique. Le rendement des bons du Trésor américain à 10 ans a terminé le mois à 1,24 %, une baisse de 21 points de base. Le secteur des matériaux (+3,0 %) a enregistré le meilleur rendement, l’or terminant en hausse de 3,3 % et les métaux industriels finissant également sur une note positive. Les secteurs sensibles à la baisse des taux d’intérêt se sont bien comportés le mois dernier : les technologies (+2,8 %), la santé (+2,8 %), les services aux collectivités (+2,7 %) et l’immobilier (+1,6 %) ont tous devancé l’indice. En revanche, les producteurs d’énergie ont terminé en baisse de 5,7 %, ayant souffert d’une chute prononcée du prix du brut plus tôt dans le mois.

Conclusion

Les attentes élevées en matière de croissance impliquent une tolérance relativement faible en cas de déception. Malgré les chiffres de croissance robuste attendus, certains investisseurs ont peut-être été mécontents lors de la dernière saison des résultats. Compte tenu de la valorisation chère, nous pensons que les risques à la baisse sont majeurs et, à ce titre, nous demeurons prudents dans notre positionnement.

1- https://www.washingtonpost.com/business/2021/07/29/gdp-q2-economy-covid-delta-recovery/

2- https://www.cnbc.com/2021/07/29/the-us-economy-is-bigger-than-it-was-pre-pandemic-but-covid-could-still-decide-what-happens-next.html

3- https://www.bloomberg.com/news/articles/2021-07-13/u-s-consumer-prices-increased-in-june-by-more-than-forecast?

Sources de toutes les données : MSCI et Hexavest au 31 juillet 2021, à moins d’indication contraire.

Ce document est présenté à des fins d’information et d’illustration seulement. Les opinions exprimées dans ce document représentent les perspectives actuelles et de bonne foi d’Hexavest, au moment de la publication, et sont fournies pour des motifs limités, ne constituent pas des conseils d’investissement et ne devraient pas être utilisées à ces fins. Les informations présentées ont été développées à l’interne ou obtenues de sources réputées fiables; cependant, Hexavest ne garantit pas leurs exactitude, adéquation ou exhaustivité. Les prévisions, opinions et autres informations présentées sont sujettes à changement en continu et sans avertissement et peuvent ne plus être véridiques après la date indiquée. Hexavest décline toute responsabilité quant à la mise à jour de ces vues, analyses ou autres informations. Différents points de vue peuvent être exprimés sur différents styles d’investissement, objectifs, opinions ou philosophies.

L’indice MSCI ACWI est un indice général de marché utilisé à des fins d’illustration uniquement. L’indice MSCI ACWI est un indice pondéré en fonction de la capitalisation boursière, ajusté au flottant, conçu pour mesurer la performance des marchés boursiers des marchés développés et émergents. La performance de l’indice MSCI ACWI est présentée nette des déductions des retenues à la source étrangères. Les indices généraux de marché ne sont pas gérés et ne sont pas soumis à des frais et dépenses généralement associés aux comptes gérés et aux investissements. Il n’est pas possible d’investir directement dans un indice. Les données de MSCI ne peuvent être reproduites ou utilisées à aucune fin. MSCI n’offre aucune garantie, n’a pas participé à la préparation de ce rapport ni approuvé son contenu, et n’a aucune responsabilité à cet effet.

Les rendements passés ne prédisent pas les rendements futurs. Ce document peut contenir des affirmations qui ne constituent pas des faits historiques (c’est-à-dire des énoncés prospectifs). Tout énoncé prospectif réfère uniquement à la date où il a été fait et Hexavest décline la responsabilité de fournir des mises à jour sur ces énoncés prospectifs. Les énoncés prospectifs sont sujets à plusieurs hypothèses, risques et incertitudes qui changent avec le temps. Les résultats futurs peuvent différer significativement de ceux présentés dans les énoncés prospectifs, en fonction des facteurs tels que des changements dans les titres ou les marchés financiers ou les conditions économiques générales. Toutes les recommandations d’Hexavest ne seront pas rentables. Un investissement comporte des risques et rien ne garantit qu’Hexavest puisse réaliser des profits ou éviter des pertes. Il ne faut pas présumer qu’un investisseur connaîtra une expérience semblable aux rendements de portefeuille présentés.

Ce document est produit au bénéfice des personnes auxquelles Hexavest croit de façon raisonnable qu’il est permis de communiquer. Il ne doit pas être reproduit, distribué ou transmis à d’autres personnes sans le consentement écrit d’Hexavest.